Taxação de offshores no Brasil: Impactos no Venture Capital

A Lei 14.754 entrou em vigor em 01.01.2024. Saiba mais sobre como a tributação de empresas no exterior pode impactar o acesso ao Venture Capital e a operação das scale-ups.

A nova lei pode impactar diretamente a montagem ou desmontagem (flip/unflip) para startups e scale-ups que já fizeram alguma rodada de equity ou dívida.

Porém, mesmo com essas regras, redesenhar as estruturas deve ser uma decisão caso a caso, dependendo:

–> Da quantidade de investidores no captable

–> Se a empresa está buscando captação com fundos de growth capital, internacionalização, saídas (IPO, M&A e sell side) ou montagem de planos de Stock Options.

QUAIS OS IMPACTOS?

CONTROLE MAJORITÁRIO

Possível tributação da diferença entre o valor de custo e de mercado da sua participação societária ao fazer flip/unflip.

Aplicação da tributação automática (dry income) caso a empresa seja lucrativa e caso a offshore não esteja no regime de transparência.

INVESTIDOR MINORITÁRIO

Possível tributação da diferença entre o valor de custo e de mercado da sua participação societária ao fazer flip/unflip.

Não será afetado pela tributação automática.

Alíquota menor na distribuição de lucros e sobre os ganhos de capital.

A Lei não traz impactos relevantes para os detentores de stock options.

INVESTIDOR ESTRANGEIRO

A Lei não impacta diretamente o investidor estrangeiro de VC, pois as regras valem para pessoas físicas residentes no Brasil.

Porém, este pode ser impactado pelos custos indiretos da manutenção da companhia no exterior, em conjunto com os investidores brasileiros.

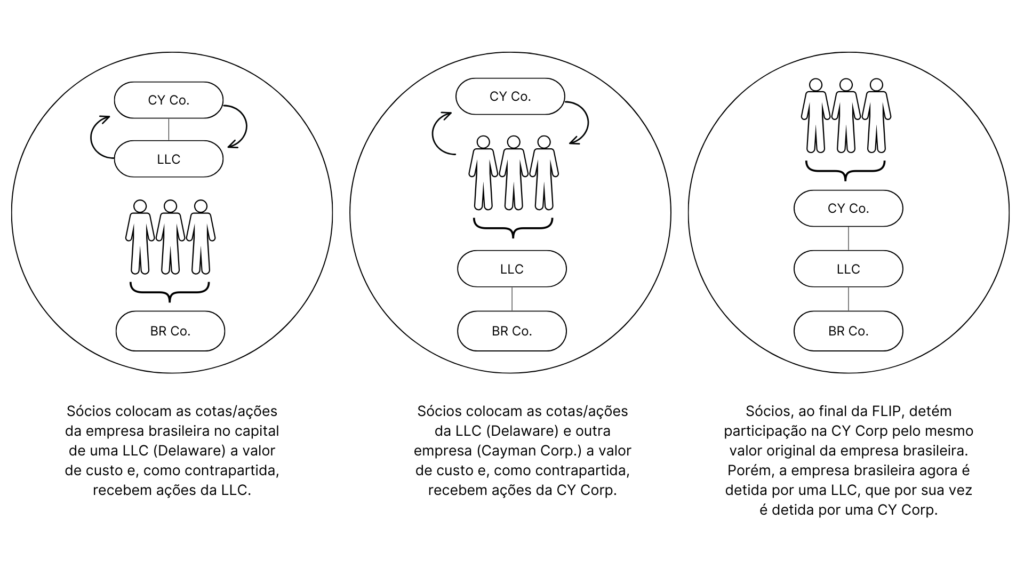

Princípios da estruturação no exterior

A maioria das scale-ups que buscam aportes de venture capital estruturam o controle da empresa em locais com melhores condições regulatórias e de tributação para os investidores estrangeiros.

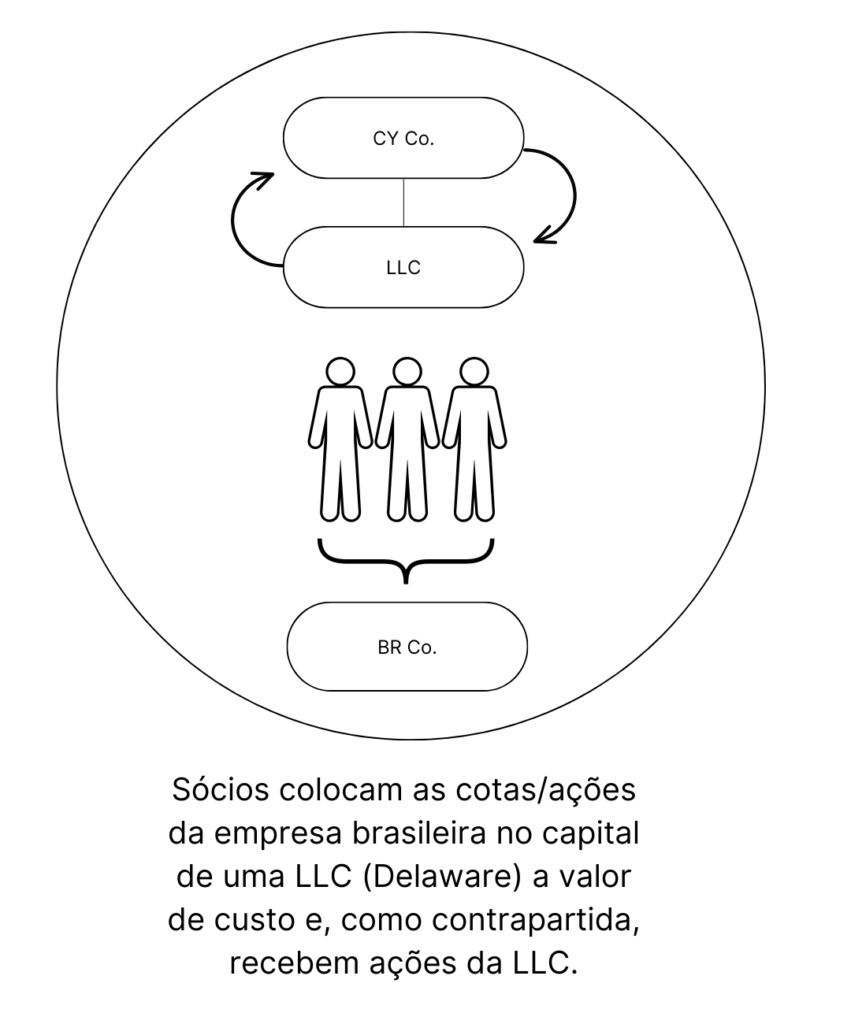

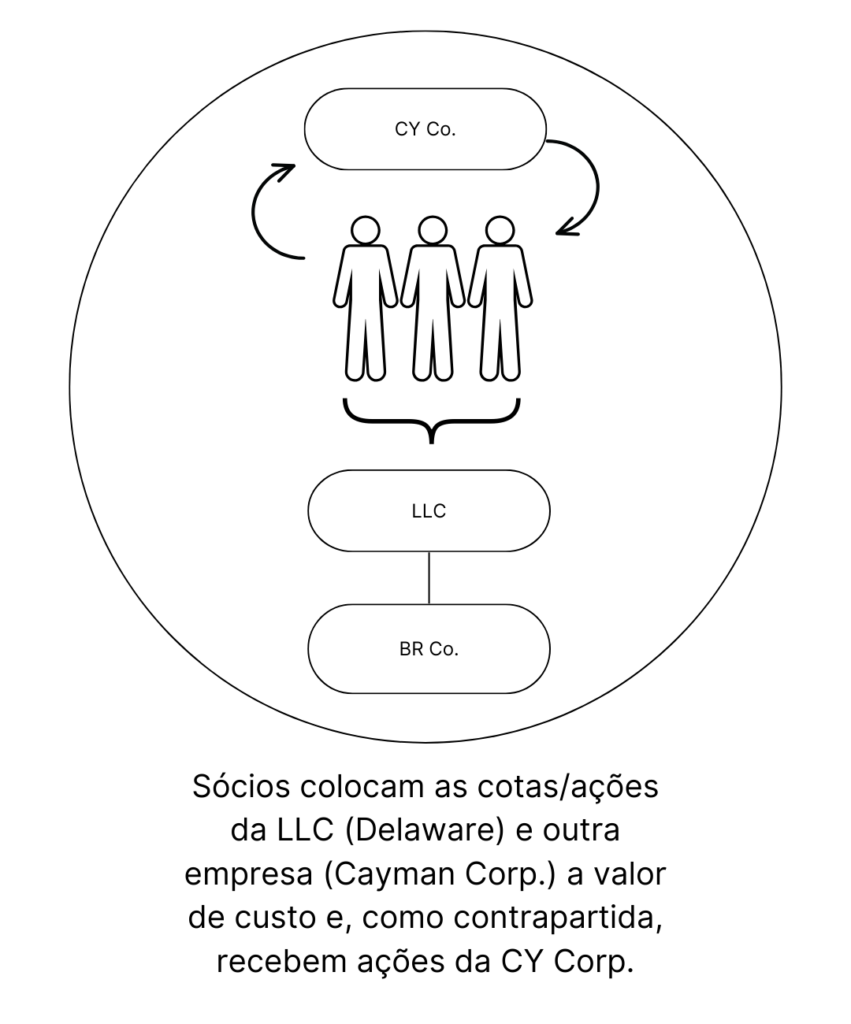

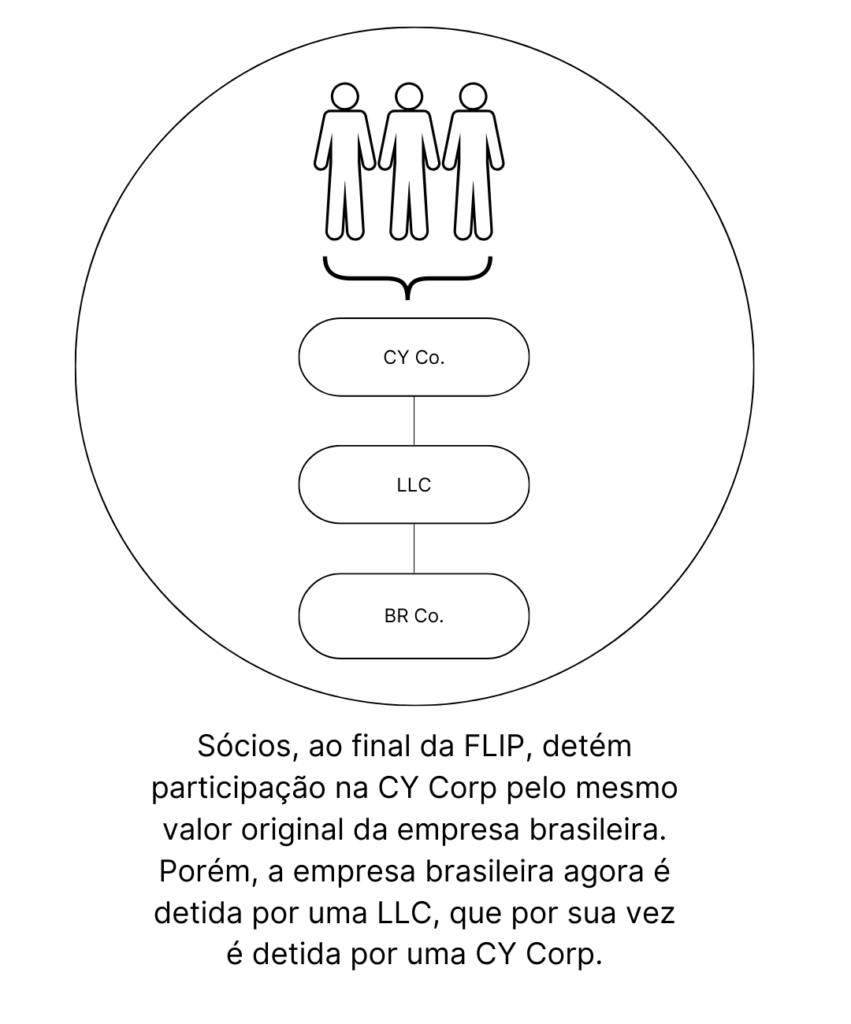

FLIP | Normalmente, a estruturação ocorre da seguinte maneira:

Fonte: BZCP. Adaptação Endeavor

Algumas obrigações comuns para a estruturação offshore (FLIP):

- Constituir a holding estrangeira e cadastrá-la no banco de dados brasileiro (CNPJ e CDNR);

- Cadastrar o negócio no Banco Central (SISBACEN);

- Formalizar o registro em cartório os documentos da holding;

- Contribuir 100% participações da empresa brasileira ao capital da holding, por meio de conferência internacional de quotas e ações (Subscription and Contribution Agreement ou Exchange Agreement);

- Alteração do contrato social da empresa brasileira, com a holding se tornando sócia majoritária.

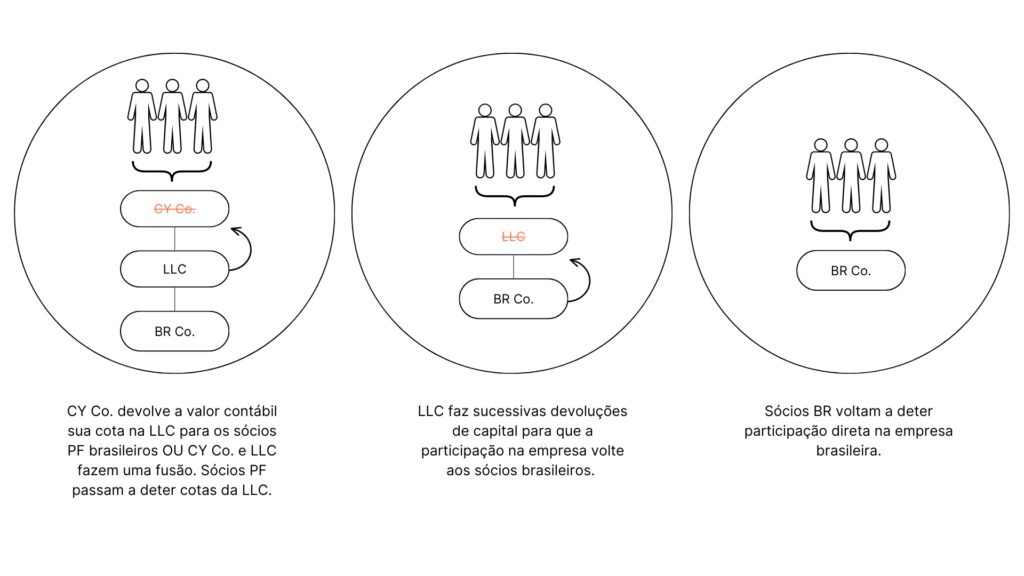

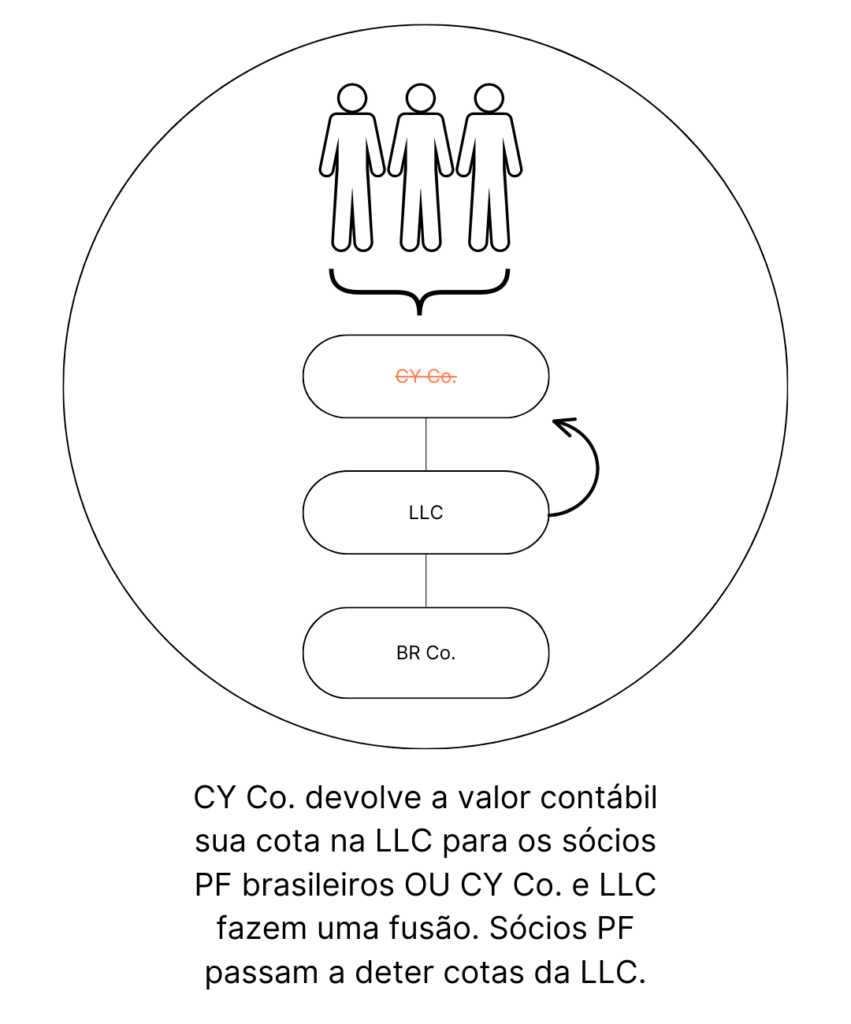

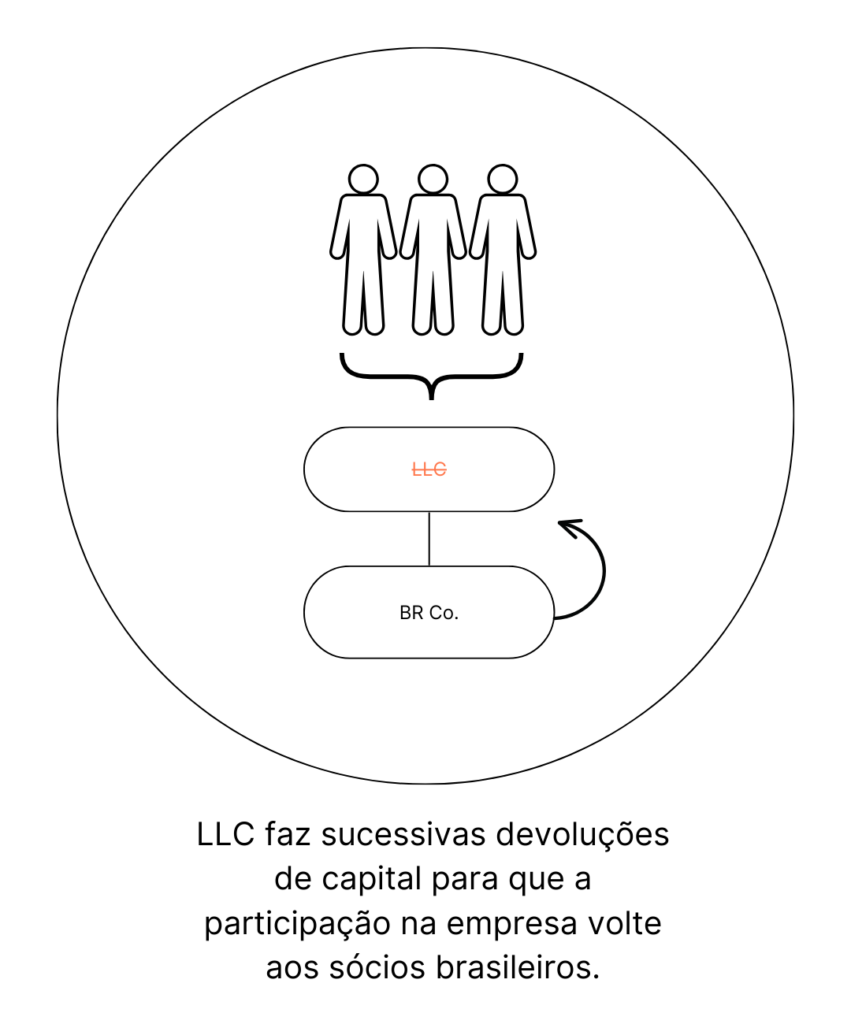

UNFLIP | A reversão de uma estrutura para o Brasil pode ocorrer quando os sócios fazem a venda da participação para um adquirente com residência fiscal no país.

Fonte: BZCP. Adaptação Endeavor

Principais mudanças da lei de taxação de offshore:

1. Tributação automática

Serão tributados em 15% os lucros:

(i) das empresas que têm pelo 40% da renda total como renda passiva

(ii) que estão em algum paraíso fiscal

Esta tributação será feita sobre a pessoa física controladora no Brasil.

Quando: 31 de dezembro de cada ano

A Lei também oferece a opção por um regime de transparência, que pode diminuir os efeitos dessa tributação.

Impacto:

–> Custo de levantar um balanço seguindo a contabilidade brasileira

–> Impacto para scale-ups (i) lucrativas e controladas por offshores “opacas” (isto é, que não foram declaradas no regime de transparência) ou (ii) que tenham investimentos de portfólio.

–> Menor tributação de IR para saídas de investidores minoritários no exterior acima R$ 5 milhões.

2. Outras alterações

Declaração da participação societária a valor de mercado. Com a Lei, é possível que as transferências para as 70 jurisdições e regimes da IN nº 1.037/10 tenham de ser feitas a valor de mercado, ao invés do valor de custo, como ocorria anteriormente.

Impacto:

–> A diferença entre o custo e o valor de mercado pode ser tributada usando como referência a valutation mais recente da empresa. Caso seja controlada por uma offshore “opaca”, o sócio irá pagar tributo sobre a diferença.

Redução na tributação de mútuos conversíveis (SAFEs). O SAFE é um instrumento relevante para investimentos em estruturas latino-americanas. Anteriormente, a alíquota do Imposto de Renda variava de 15% a 22,5%. Com a Lei, passa a ser 15% em qualquer caso.

Quais as práticas internacionais em tributação de offshore?*

As regras de offshore (conhecidas como Controlled Foreign Corporations – CFC) são adotadas desde os anos 60. Em geral, a adoção estava relacionada às necessidades macroeconômicas de cada país e principalmente para servir como regras anti-deferral. Após a crise global de 2008, a OCDE passou a advogar pela redução das erosões de base tributária, recebendo compromisso de 129 países no total, incluindo o Brasil, para modernizar essas regras.**

Em grande parte, sim. Os EUA realizaram uma reforma tributária em 2017 e na União Europeia houve uma diretiva obrigatória em 2019 para todos os 28 Estados – algumas jurisdições com grande tradição de offshore, como Holanda, entraram nesse rol. Além disso, países da América Latina já na OCDE como Chile (2009) e Colômbia (2016) têm frameworks de CFC.

As novas regras para pessoas físicas estão relativamente dentro do padrão internacional, já que atingem entidades situadas em paraísos fiscais ou que aufiram renda passiva de maneira preponderante. Porém, a tributação CFC jurídica (em vigência desde 2015) é considerada alta e complexa em termos de compliance.

Em grande parte, sim. Nos Estados Unidos, há duas definições relevantes: CFCs e Passive Foreign Investment Companies (PFIC). As CFCs são definidas como companhias em que os acionistas detém mais de 50% do poder de voto ou o valor total das ações, enquanto PFICs são classificadas segundo o nível de renda passiva (75% do total). Para fins de tributação automática no Brasil, o controlador também deve deter +50% do capital social ou poder de voto, mas o nível de renda passiva tolerável é menor (40%).

A Lei facilita a aproximação e adesão do Brasil à OCDE, embora não seja decisiva por si só.

As contrapartidas exigidas dos contribuintes para compliance com a norma devem ser relativamente baixas em comparação à arrecadação potencial e não é esperado que isso gere um aumento de custos relevante para a fiscalização do governo.

Investidor? Acesse o material elaborado pelo Scale-Up Ventures e FM/Derraik com exemplos de atualização do custo dentro e fora do regime de transparência.